作者: 数字货币钱包记者 日期:2024-11-21 00:34

撰文:深潮 TechFlow

Friend.Tech 火了。

这套以 KOL 为中心,允许粉丝购买和销售 KOL「股份」的模式并不复杂,且多少带着点「旁氏」的味道;但在热点和流动性紧缺的深熊环境中,Friend.Tech 确实制造了一股 SocialFi 热潮。

比如最近一周雪崩链上火速蹿红的 Star Arena,在历经雪崩创始人站台喊单、合约漏洞资金归零的大起大落后,仍然是大家关注的焦点。

与此同时,热潮仍在蔓延:

从 Base 这条 L2 出发,FT 的仿盘项目快速在 Avax、Arbitrum、Solana、Polygon 和 Bnb 等其他生态上涌现。这些项目们基于 FT 做着不同的改良和创新,试图抓住这来之不易的热度;

而打开推特,大量 Crypto 相关的话题和账号也在持续讨论和介绍着 FT 和其他项目,似乎有一种不参与就会错过一个亿的 fomo 感。

DeFi Summer,似曾相识的味道

追求收益、仿盘涌现、话题持续.... 这一切感觉是不是有些似曾相识?

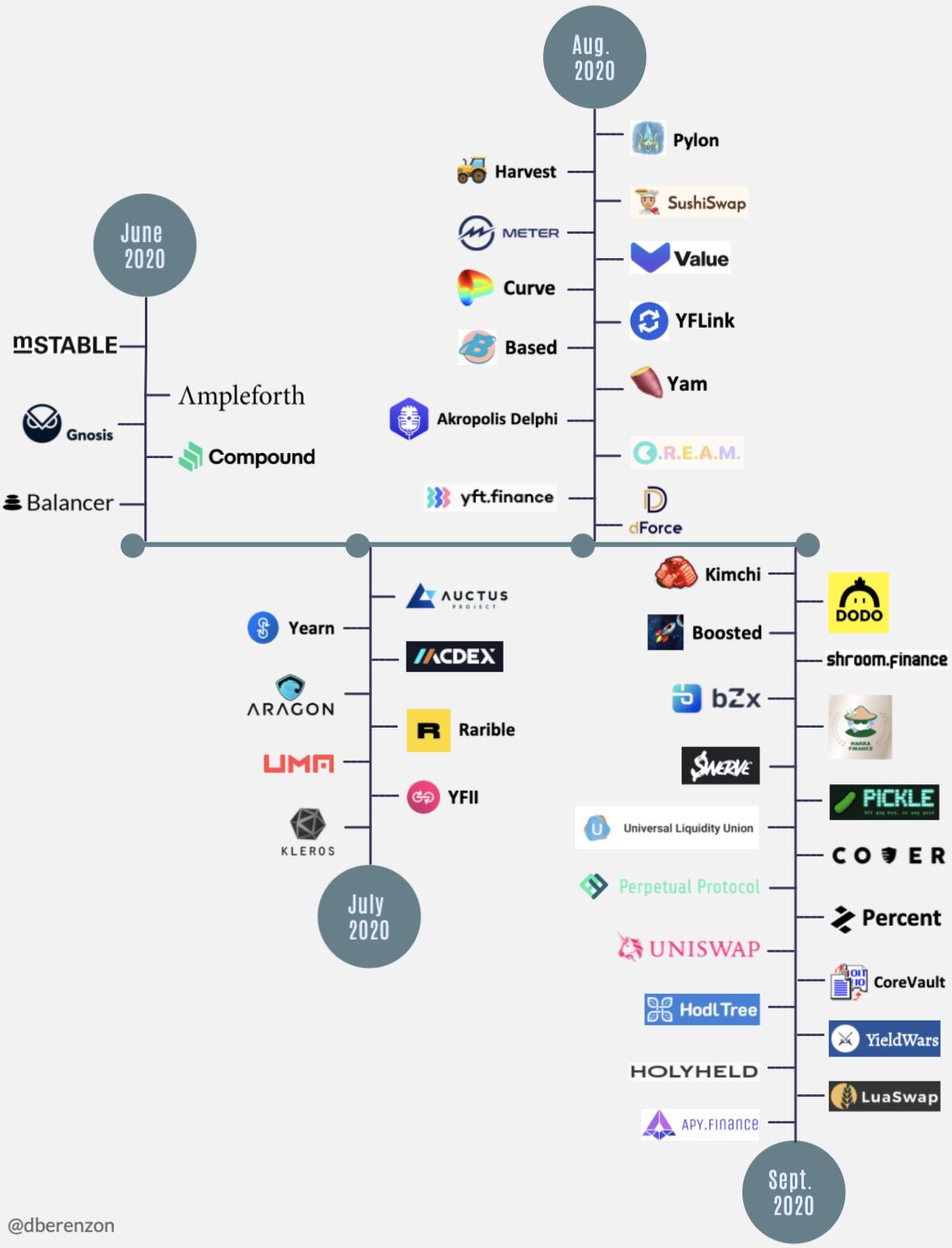

没错,你很容易就能联想到 2020 年的 DeFi Summer。

知名 VC Placeholder 的合伙人 Chris 表示,社交旁氏就是新的 DeFi Summer,并描述了当前 FriendTech 等项目与 DeFi Summer 类似的发展过程:

一场实验 --> 流量涌入 --> 模式可行开始萌芽 --> 吸引更多关注完善体验 --> 更大规模的应用涌现 --> 在 18-24 个月内让其他人都参与进来。

如果你仔细回顾 3 年前的那个 DeFi Summer,就会发现这个发展路径的确似曾相识。

2020 年 6 月,Compound 大规模实施「流动性挖矿」这一玩法,吸引众多玩家提供流动性;随后多个不同的协议发现该模式可行,开始借鉴和改良流动性挖矿的设计,在代币和经济模型上做文章吸引更多人加入。

最终,整个 DeFi 赛道的 TVL 从 6 月的 10 亿美金暴涨到 10 月的 100 亿美金,用户量也急剧增加;同时以太坊上的 gas 费也创下了当时的历史新高。

一个流动性挖矿的概念,一个领头的项目,带动了一整个夏天的盛景,奠定了 DeFi 稳固的地位。

一个社交旁氏的概念,一个领头的 Friend.Tech,带动了一众不同生态的仿盘,又是否会引爆 SocialFi 的热潮?从业者们似乎也都嗅到了类似的味道,共同期待着市场拐点的到来。

渴求流量,引爆流量

SocialFi 这波蹿红,虽然似乎与 DeFi Summer 有类似的发展路径,但却面临着更严苛的市场环境 -- 整个市场似乎比任何时候都渴望流量。

当市场走熊,恰逢各种 L2 扎堆出现。在技术和性能并没有天上地下的区别下,各条 L2 都希望能够能够找到一个流量抓手,在内卷的竞争环境中获得关注和流动性。

于是我们看到了 Friend.Tech 的出现让 Base 的 TVL 暴涨,并迅速在 L2 的竞争中后来居上,获取了稳固的一席之地。

而这种对流量的渴望,在「快要过气」的 L1 上体现的更加明显。

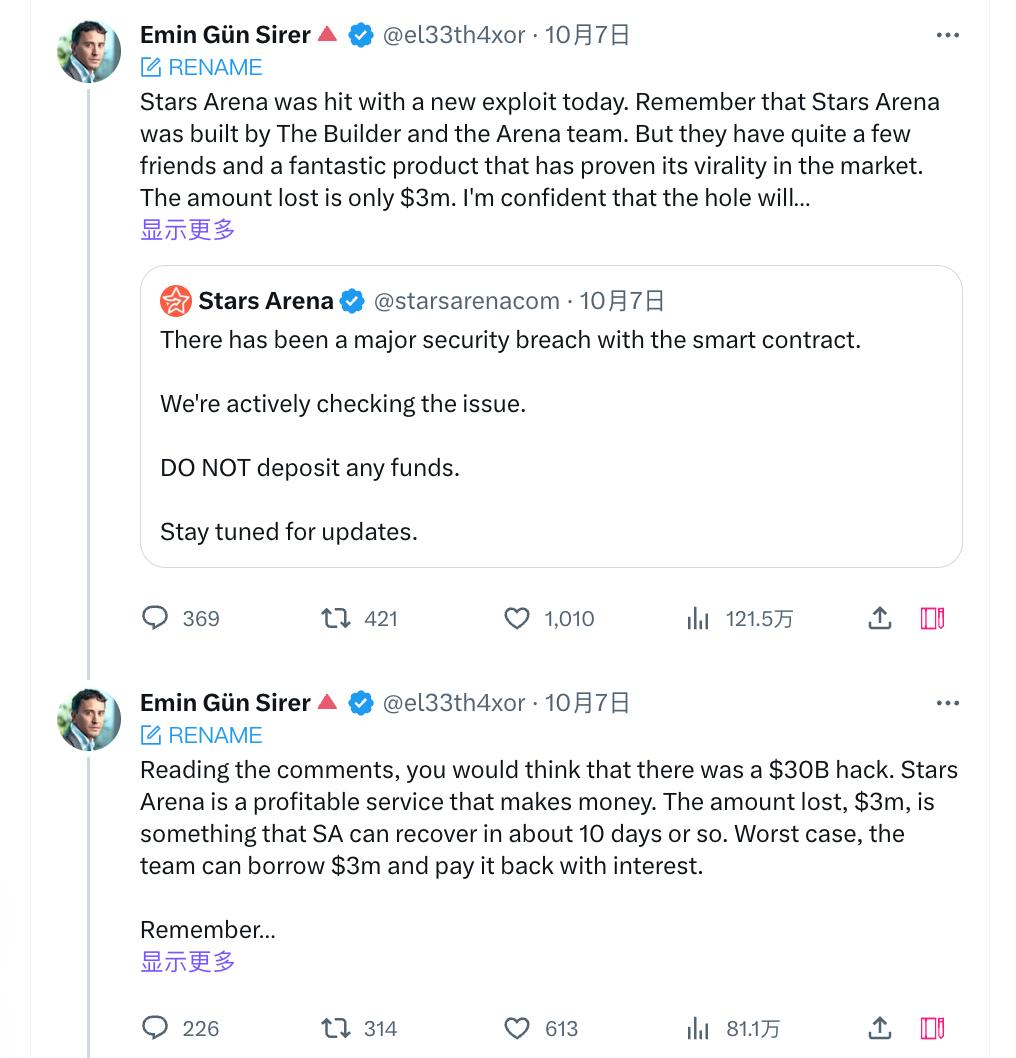

雪崩链的创始人 gun 教授,自 Star Arena 出现开始,就不止一次公开表达支持和看好。即使是 SA 因为合约漏洞而被盗取全部资金,gun 教授也呼吁大家给新应用一些试错空间,等待其恢复和重建。

暂且不论 SA 是雪崩官方开发或是所谓国盘,创始人公开站台喊单,足见 L1 公链的流量渴望。

一个现象级应用,带来一个让原本死气沉沉的公链生态焕发新生的可能,在眼下聚光灯都在 L2 的大环境下显得更加珍贵。

也正是关键人物的发声和加入,更加印证了 FT 和 SA 这类社交产品引爆流量的基本逻辑:

通过吸引人的预期或激励,吸引流量完成产品的冷启动;随后利用合适的传播策略,引爆更多的流量加入,增加社交产品的网络效应 。

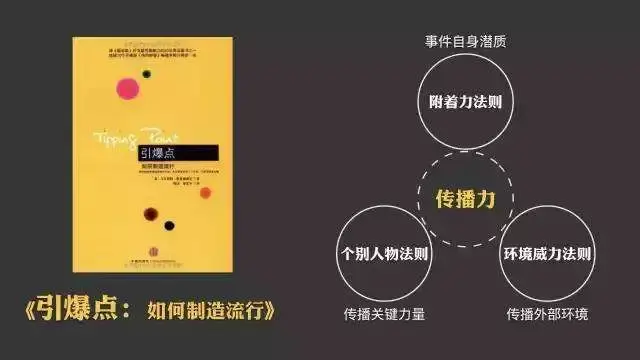

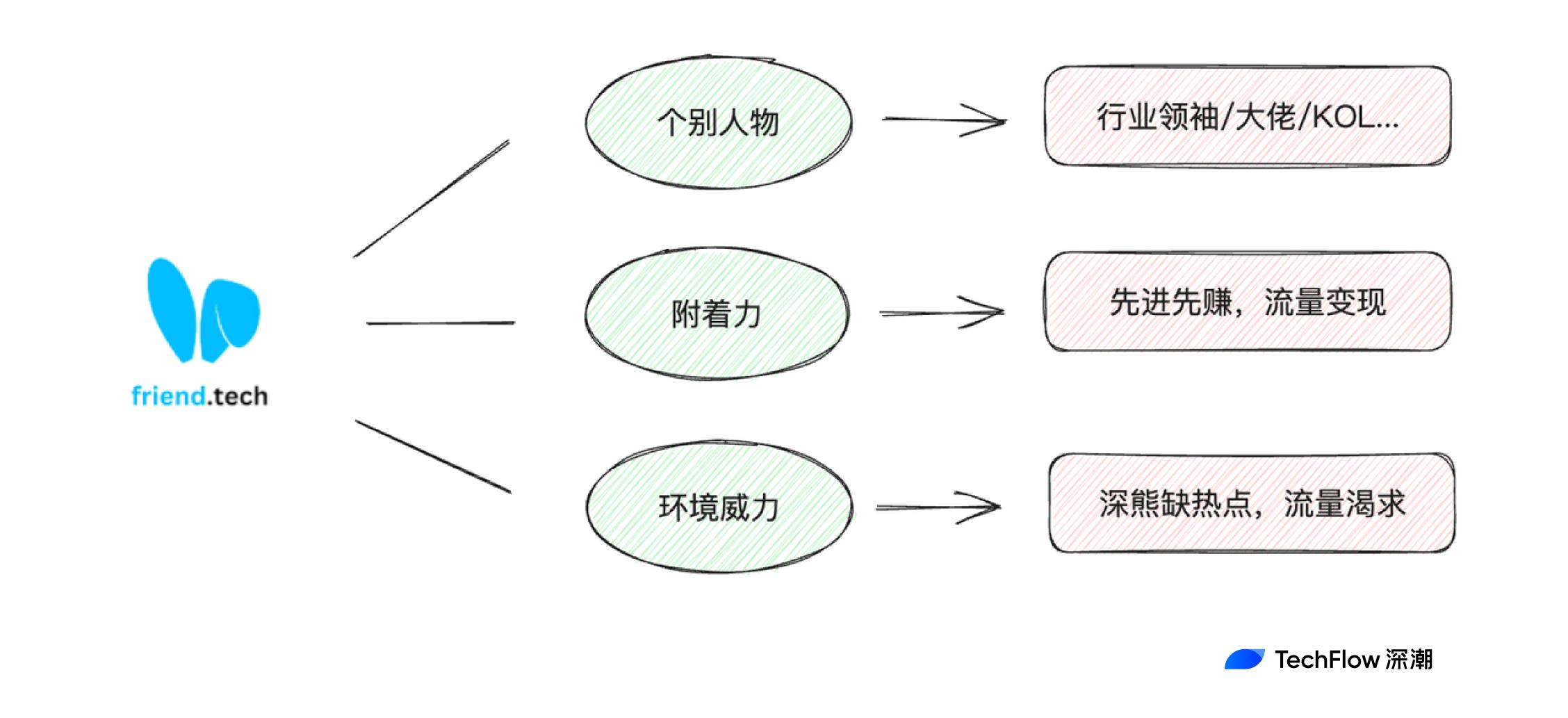

借用传播学经典书籍《引爆点》中的理论,一个产品或话题想要变得流行,需要遵循三大法则:

个别人物法则:一个信息要想流行起来,必然要经过某些特殊人物的社交能力、活力、热情和魅力传播出去。

附着力法则:一旦信息变得实际而且符合个人需要,它就会变得令人难忘。

环境威力法则:信息的传播和流行需要有利的外部环境。

这三个法则对应到 Friend.Tech 等 SocialFi 产品上,会变得更加具体:

在这样的传播逻辑下,可以看到越来越多的人加入 Friend.Tech,原先还在观望一顿分析的玩家,在个别人物的持续影响和吸引人的附着力下开始进入尝试,最终在熊市缺乏热点的背景下变得异常火热。

在这样的传播逻辑下,可以看到越来越多的人加入 Friend.Tech,原先还在观望一顿分析的玩家,在个别人物的持续影响和吸引人的附着力下开始进入尝试,最终在熊市缺乏热点的背景下变得异常火热。

同时,FT 中的用户也因为机器人的内卷造成收益下降而选择退出,自然也给了一众仿盘们承接这部分外溢流量提供了空间。

很明显,Friend.Tech 是第一个,但不会是最后一个。仿盘们在原有的基础上做微创新、提升体验或者增加玩法,为的是更好的持续吸引流量,正如当年 Sushiswap 对 Uniswap 做的一样。

质疑旁氏,理解旁氏,成为旁氏

Friend.Tech 们在传播上开了个好头,但问题在于它是否可以像 DeFi Summer 那样持续下去?

对比 DeFi 的流动性挖矿,虽然它也是一种通过提供收益来吸引用户的手段,也是更早进行流动性挖矿比更晚进入有着更高的收益,但在收入来源上,DeFi 产品和 LP 的收益是其他用户使用时所产生的手续费,而不是简单的上家赚下家的钱。

而 FT 这类社交产品具有非常明显的旁氏特征,即先入局者更容易赚到后入局者的钱,后者可能会承受更高的购买成本。

因此,从经济设计上看,FT 们在某些地方不像 DeFi,更像当时红极一时的 StepN。一旦没有更多的用户加入,整个链条是否也会变得难以维系,最终像大部分 GameFi 项目那样陷入死亡循环?

但不要忘记,StepN 作为一款消费级加密应用,一度成功破圈获得了极高的话题性和用户量。至此之后,整个 Crypto 行业再也没有出现过类似高度的消费级应用。

在这个角度上,StepN 经济设计中的旁氏结构,在初期实际上起到了快速获客的正向作用:先跑就会先赚,不信你不会来。

而在今天,当基础设施同质化且多如牛毛时,当大家都在期待社交赛道能够跑出下一个真正的消费级加密应用时,全盘否定和质疑 Friend.Tech 们的旁氏结构,显然并不是一个实际的选择。

质疑旁氏,理解旁氏,成为旁氏。

在理解旁氏结构和旁氏骗局并不等同的前提下,适当利用旁氏吸引流量反而成为了加密应用想要获得发展的必经之路。

拼体验,加密应用比不过成熟 Web2 产品;讲合规,加密应用游走在黑与白的分界线;说需求,加密应用并没有一个大众化且非你不可的刚需。

那么,如何让用户在观感上眼前一亮,迈出从不用到用的那一步?

当前的答案,大概还是激励和收益。来的越早,收益越多,利用赚钱效应吸引更多用户进入。这确实有些旁氏的味道,但对于 Crypto 来说,却是应用发展中不可避免的一环。

成也旁氏,败也旁氏。

历史表明,只旁氏而不持续提供更多外在价值的应用或项目,无法一直吸引用户的加入,要么主动 Rug,要么被动消亡。

在这一点上,旁氏是手段,不应该是目的。

Friend.Tech 或 Star Arena 能否在收益之外提供更多的功能和玩法,在成功启动后利用实用的功能留住用户,以抵消旁氏结构所带来的「后来者吃亏」问题,仍然有待时间的检验。

盛景重现?

社交旁氏能够重现 DeFi Summer 的盛景吗?笔者认为短期看比较困难。

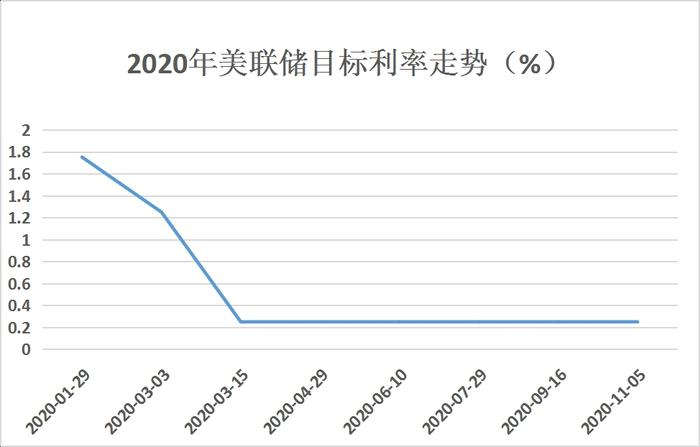

第一,二者所处的宏观经济环境不同。2020 年,美联储在 3 月份两次降息到 0,启动总额达 7000 亿美元的量化宽松(QE)计划,大水漫灌也造成了加密市场的火热。从下图也可以看到低利率的维持时期与 DeFi Summer 的时间段吻合。

而眼下我们面临着流动性收紧、热钱撤出和美联储的加息周期,VC 们也纷纷向 AI 行业抛去橄榄枝,SocialFi 想要持续火热并不具备与当年同等宽松的环境。

第二,二者的收益来源不同。如前文所述,DeFI 产品和 LP 的收益是其他用户使用时所产生的手续费,而不是简单的上家赚下家的钱;而 Friend.Tech 当前旁氏的非常明显,且由于自动机器人的存在导致后来者成本陡然升高,对用户来说这并不是一个非常健康的赚钱模式,更偏零和博弈。

一旦没有持续更新的功能和更多玩家进入,堡垒从内部被攻破的可能性更大。

最后,二者的需求程度不同。DeFi 天然为金融而生,产品本身的导向就是如何更加自由、更有效率和更为便捷的赚取收益,某种程度上是「交易的刚需」;

而 SocialFi 的重点理论上在 Social 而不在 Fi,抛开收益而言,普通用户没有迫切的必要选择一款在功能和体验上明显逊于主流社交软件的加密应用,Fi 压过 Social 的现状短期内无法改变,投机效应减退后一哄而散的可能性更大。

但不可否认的是,今天的社交旁氏在获客上是成功的,呈现的功能也绝非终极形态。

与其期待它们能够像 DeFi Summer 那样重现盛景,不如期待它们能够以新的路径,制造盛景。